Los robo-advisors han revolucionado el mundo de la inversión en EEUU, ya lo están haciendo en China y en los próximos años lo harán en Europa. A continuación, vamos a tratar de explicarte qué son y cómo funcionan, pero antes queremos mostrar algunos datos para explicar por qué están en pleno auge.

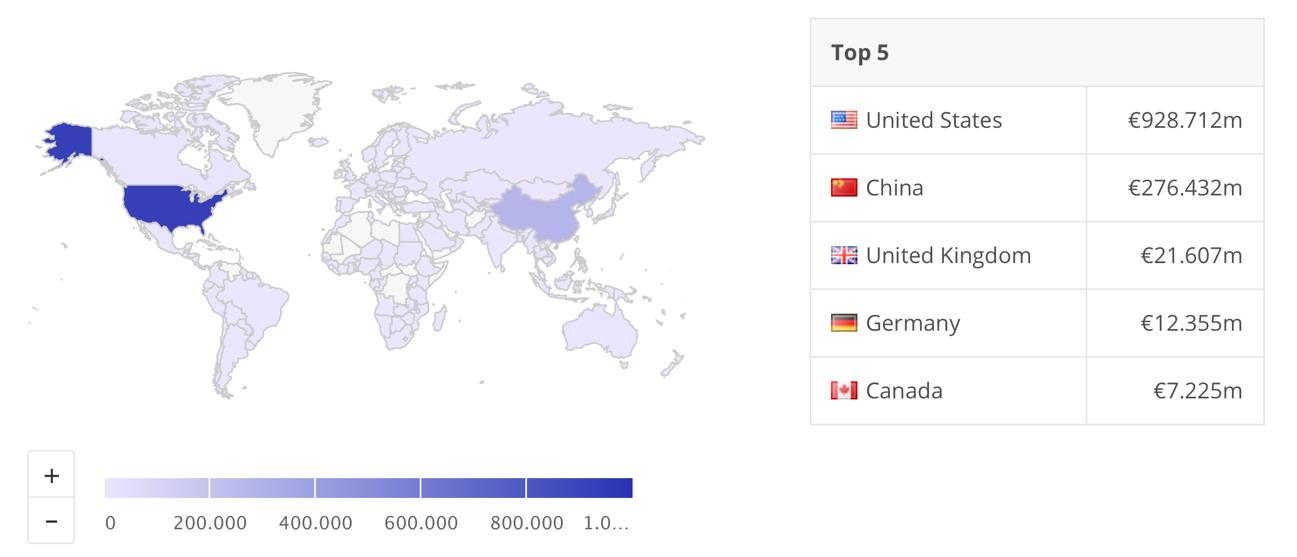

Según el portal Statista, entre los top 5 de los países que más están utilizando los robo-advisors; EEUU lidera la clasificación y mediante ellos gestiona en la actualidad un billón de euros.

Fuente: Statista, septiembre 2019 (clic aquí)

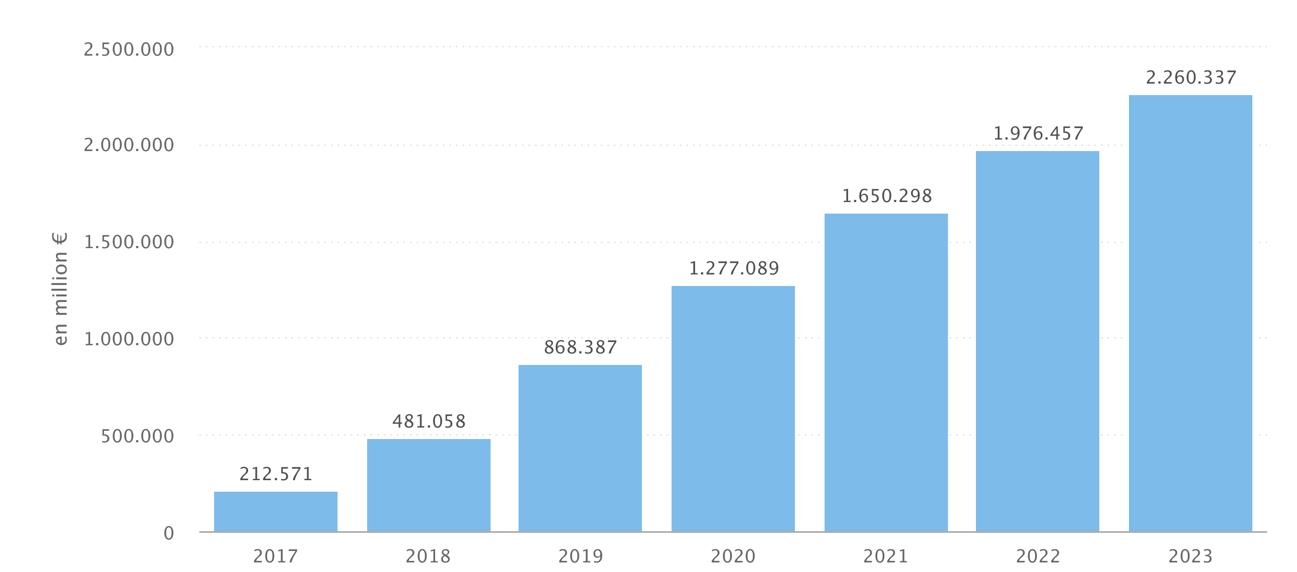

A continuación, se muestra la progresión económica que moverán en los tres próximos años a nivel mundial: en 2023 los robo-advisors gestionarán más de dos billones de euros.

Fuente: Statista, septiembre 2019 (clic aquí)

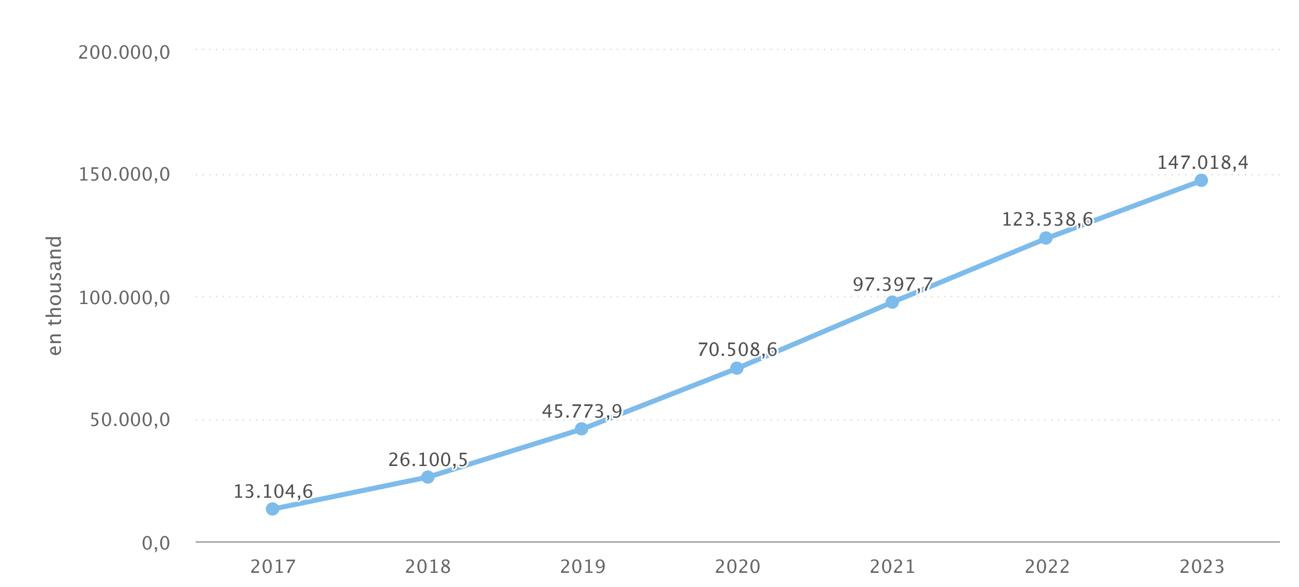

Y, por último, cabe destacar el importante volumen de nuevos usuarios que tendrán los robo-advisors en los próximos tres años: en 2023 se esperan 147 millones de usuarios.

Fuente: Statista, septiembre 2019 (clic aquí)

¿Te parecen interesante estos datos? Ahora ya sí vamos a explicar qué son los robo-advisors y cómo se convertirán en una herramienta para permitir que cualquier persona, sin tener un perfil inversor, acceda con las máximas garantías a la inversión de forma fácil y sencilla desde su teléfono móvil y con muy pocos clic para aumentar la rentabilidad de su dinero.

Qué es un robo-advisor

Es un software desarrollado con inteligencia artificial capaz de decidir cuál es la mejor estrategia para invertir tu dinero, sin necesidad de intervención humana y buscando siempre ofrecerte la máxima rentabilidad. La toma de decisiones se realiza con algoritmos basados en inteligencia artificial que tratan de simular la actividad cognitiva del asesor financiero tradicional.

Decide cuándo y cómo invertir tu dinero sin que tú como usuario te tengas que preocupar por nada y, lo que es mejor, no es necesario que seas ningún experto en finanzas ni leas los libros de Warren Buffet para contratar buenas inversiones.

Las inversiones se realizarán en fondos acordes a tu perfil. Cuanta mayor rentabilidad quieras conseguir, mayor será el riesgo y el horizonte temporal aconsejado que debes mantener la inversión.

Test para determinar tu perfil de inversión

Cada robo-advisor ofrece un catálogo de perfiles estratégicos de inversión, que suelen estar divididos entre 5 y 7 tipos diferentes. El primer paso que debe dar el usuario es cumplimentar un test que dotará al software de la información necesaria para recomendar cuál es el perfil de inversión idóneo. Son pocas preguntas y únicamente llevan unos diez minutos aproximadamente contestarlas.

- Edad.

- Cuál es la cantidad de dinero a invertir.

- El plazo aproximado que deseas mantener la inversión.

- El objetivo de la inversión.

- Cuáles son tus Ingresos anuales.

- Experiencia y conocimientos en ámbitos de inversión.

- Cuál es la máxima pérdida que estarías dispuesto a asumir.

- Qué harías si la inversión sufre una bajada que supera tu umbral de máxima pérdida.

Perfiles de inversión

Con las respuestas, el software ya “conoce” al usuario y dispone de los datos necesarios para comenzar a invertir su dinero según sus preferencias: ya sabe cuánto tiempo está dispuesto a mantener la inversión, cuál es la pérdida máxima que puede asumir o el objetivo de rentabilidad que quiere alcanzar.

Transparencia en la toma de decisiones

Los robo-advisor se caracterizan por su transparencia en la toma de decisiones sobre dónde y cómo invierte el dinero del cliente y desde cualquier dispositivo, el usuario podrá consultar en cada momento todos los movimientos que va realizando.

Feedback para mayor personalización

Los robo-advisor de mayor éxito en EEUU ofrecen un servicio adicional de valor añadido para el cliente: de forma opcional, permiten recoger el feedback del cliente para valorar la toma de decisión del robo-advisor en cada movimiento realizado.

Al igual que en una red social puedes dar un “me gusta” a una fotografía, el cliente puede valorar el movimiento inversor como “positivo” o “negativo”. Con estos datos adicionales, los algoritmos de inteligencia artificial mejoran y personalizan la estrategia de inversión para que sea cada vez más afín a los gustos y necesidades del cliente.

El software es entrenado y dirigido por un equipo humano

No hay magia. Los algoritmos de inteligencia artificial que utiliza el robo-advisor para tomar las decisiones son generados y entrenados por un equipo de personas expertas en materia de inversión que constantemente los están revisando y mejorando.

Ventajas de los Robo-Advisors

Entre las numerosas ventajas de los robo-advisor se encuentran:

- Bajo coste para el cliente: Al tratarse de un servicio software automatizado el coste de su mantenimiento es muy bajo y permite al banco reducir la cuantía de las comisiones a cobrar al cliente por utilizarlo.

- Accesibles 24x7: Se pueden utilizar desde cualquier dispositivo móvil, en cualquier lugar y hora porque se trata de un servicio ‘online’ que está disponible las 24 horas del día, los 365 días del año.

- Sin factor emocional: Toman sus decisiones única y exclusivamente en base a un análisis exhaustivo de los datos y en ningún caso hay lugar para las emociones, evitando contagiarse de pensamientos subjetivos sobre invertir en un determinado fondo u otro o de momentos de miedo o euforia del mercado.

- Toma de decisiones más rápidas: Reaccionan a las fluctuaciones del mercado mucho más rápido. El cerebro humano no puede competir con la capacidad de procesamiento de un ordenador ni con los algoritmos de inteligencia artificial que toman decisiones infinitamente más rápidos.

Desventajas de los Robo-Advisors

No es oro todo lo que reluce. Los robo-advisors tienen un futuro prometedor, pero en la actualidad les queda mucho por avanzar, sobre todo, en la personalización de estrategias de inversión particulares y privadas. Cada cliente tiene sus propias características y necesidades y para lograr que los algoritmos tomen decisiones afines, se requiere un horizonte temporal de varios años y constante feedback del cliente.

Por otro lado, si el mercado arroja pérdidas para el cliente, las personas aún agradecen poder hablar con alguien que les dé una explicación. Los robo-advisors por el momento cuentan con una capacidad limitada para explicar los motivos del revés del mercado de forma fácil y sencilla. Probablemente, será necesario integrar el robo-advisor en un asistente virtual que permita al cliente mantener una conversación para recibir las explicaciones y en general, poder interactuar con él, en lenguaje natural que es como más cómodo se siente.

¿Te parecen interesantes? ¿Confiarías las inversiones de tu dinero en este software? Una buena solución a medio plazo es un modelo híbrido que integre al asesor financiero tradicional con las capacidades del robo-advisor, ya que sus conocimientos y experiencia son muy difíciles de simular en un software en la actualidad. ¿Qué opinas?