Los mercados financieros se están haciendo eco de un nuevo estilo de inversión: la inversión socialmente responsable (ISR), que integra criterios ambientales, sociales y de buen gobierno corporativo (ASG, o ESG por sus siglas en inglés) en el proceso de análisis y selección de valores de una cartera de inversión. Este mercado de la ISR está ganando cada vez más atención tanto por parte de los inversores institucionales como de los minoristas, en el marco de determinadas iniciativas promovidas por organismos gubernamentales y otras instituciones. Lo que empezó como un reflejo de ciertas consideraciones éticas, ha ido ganando en alcance y sofisticación para dar cabida a los tres factores ASG.

En términos de gestión de activos, el avance de la ISR en los últimos años obedece a una mayor conciencia social respecto al cambio climático y sus consecuencias negativas, así como de la importancia del crecimiento sostenible, basado, entre otros aspectos, en unas condiciones laborales justas, así como en la necesidad de que las empresas cumplan elevados estándares en materia de su gobierno corporativo.

Entre las iniciativas internacionales más destacadas que afectan a la ISR se encuentran:

- Pacto Mundial de las Naciones Unidas (UN Global Compact) (1999)

- Principios para la Inversión Responsable (Iniciativa Financiera del Programa de las Naciones Unidas para el Medio Ambiente –UNEP FI, por sus siglas en inglés-) (2006)

- Agenda 2030 de las Naciones Unidas y Objetivos de Desarrollo Sostenible (ODS) (2015)

- El plan de Finanzas Sostenibles de la Comisión Europea (2018)

El mercado de la ISR y la importancia del inversor minorista

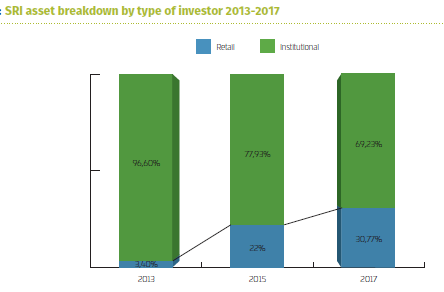

Estas iniciativas pretenden destacar la relevancia de las inversiones sostenibles para cubrir el gap de financiación necesario, que se estima es, solo en Europa, de 180 mil millones de euros anuales hasta 2030 para cumplir el Plan de la Comisión Europea. Si bien los inversores institucionales son los que están a la cabeza de la inversión con vocación ASG, el inversor minorista es clave para asegurar el desarrollo de la inversión sostenible. Como se desprende del informe de Eurosif (European SRI Study) de 2018 sobre la evolución del mercado ISR a nivel europeo, la inversión minorista ha experimentado un crecimiento del 800%, lo que es un gran indicador del seguimiento de esta tendencia y del potencial con el que cuenta.

Formas de inversión ESG

Las diferentes formas en las que se puede materializar la inversión socialmente responsable (ISR) da lugar a diferentes estrategias que se pueden clasificar del siguiente modo:

- Exclusión

Es la estrategia más antigua y más básica, a partir de la cual determinados sectores y compañías quedan fuera del universo de inversión en función de consideraciones sociales, medioambientales o éticas. Las armas, el tabaco, el juego, la energía nuclear y la generación de carbón y otros combustibles fósiles suelen incluirse entre las actividades excluidas.

- Filtrado basado en normas

En este caso, los inversores pueden escoger compañías en función de su grado de cumplimiento de ciertos estándares y normas internacionales, como algunas de las mencionadas anteriormente. Estas normas se centran en áreas como la protección medioambiental, los derechos humanos o las prácticas laborales.

- Best in class

Bajo esta estrategia, los inversores seleccionan aquellas compañías y emisores que tienen la mejor puntuación ASG en su sector, concedida por determinadas empresas de calificación ASG.

- Temáticas de sostenibilidad

La selección de los activos está directamente relacionada con cuestiones que afectan a la sostenibilidad, ya sea en fondos con un solo tema, o con varios. Entre las cuestiones más populares se encuentran el cambio climático, la gestión del agua y las energías renovables.

- Integración

Esta estrategia se basa en la inclusión del análisis de criterios ASG en el análisis financiero que realiza la entidad a la hora de tomar decisiones de inversión. Para ello, las entidades deben contar con capacidad para desarrollar indicadores comparables a los utilizados en el análisis financiero, logrando su integración sin necesidad de hacer un cribado ASG.

- Activismo accionista

En este caso, los gestores de activos no se limitan a aplicar unos filtros negativos o positivos, sino que tratan de ejercer su influencia sobre las compañías en las que invierten respecto a su grado de compromiso con determinados factores ASG, lo que llevan a efecto, principalmente, ejerciendo sus derechos de voto en las juntas generales de accionistas.

- Inversión de impacto

La estrategia pretende obtener un rendimiento financiero competitivo a la vez que produce un impacto ambiental y/o social positivo y medible. La medición del impacto debe ser cuantificable. Los instrumentos más destacados a través de los cuales se materializa esta estrategia son los bonos sociales y los bonos verdes.

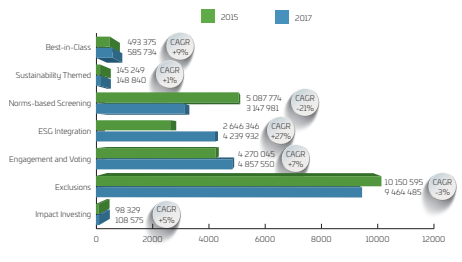

Atendiendo al informe de Eurosif de 2018, la evolución de las diferentes estrategias entre los años 2015 y 2017 ha sido la siguiente:

Evolución creciente de las inversiones ISR en Europa

Los datos arrojan un crecimiento de los flujos hacia inversiones ISR en la mayoría de las estrategias y ofrecen una visión de las preferencias de los inversores.

El mayor crecimiento se da en la estrategia de Integración, que ha incrementado los activos bajo gestión en un 27% entre 2015 y 2017.

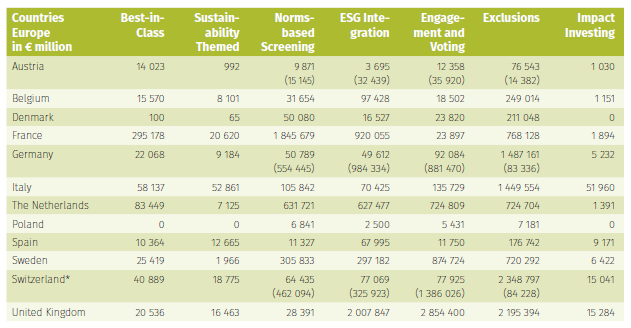

La inversión a través de Temáticas Sostenibles, se mantiene bastante estable a pesar del esfuerzo por incrementar temáticas como la mejora de la gestión del agua, las energías renovables y el cambio climático. Bélgica, España e Italia muestran el mayor interés en esta estrategia.

La estrategia de Exclusión domina el panorama de las inversiones socialmente responsables con más de 9.000 millones de euros bajo gestión. Suiza lidera esta estrategia con 2,4 trillones de euros seguida de cerca por Reino Unido con 2 trillones.

La estrategia Best-in-class muestra un crecimiento positivo y es muy popular entre los inversores franceses y holandeses.

Las estrategias de Impacto han crecido con fuerza en los últimos 6 años (+52%), lo que ha generado amplios compromisos ligados a determinados desarrollos. El inversor italiano lidera este tipo de estrategia.

El Filtrado por normas registra un descenso por inversores buscando una mayor sofisticación.

El crecimiento en Activismo confirma el interés de los inversores por realizar una gestión e inversión más comprometida con la capacidad de tener un papel activo en el desarrollo de las compañías en las que invierten. Aunque es Reino Unido donde están los grandes números, hay un crecimiento importante de esta estrategia en Austria, Italia y Alemania.

Para finalizar, la crisis provocada por el COVID-19 permite alcanzar otras conclusiones adicionales; así, si tradicionalmente la mención al mercado de la ISR suponía centrar el foco en el impacto medioambiental, a día de hoy, la pandemia ha puesto de manifiesto que el impacto social será muy importante en el futuro, en términos no sólo de tasa de empleo sino de calidad del mismo, entre otros indicadores. La reacción de las empresas en materia laboral y de responsabilidad social corporativa, además de la sostenibilidad, cobrará mucho valor desde el punto de vista de la inversión ASG y se verá reflejado en estudios posteriores.